Sebagian orang pasti tidak asing dengan istilah “menabung pangkal kaya”. Tidak ada yang salah memang, tapi jika di zaman seperti sekarang, rasa-rasanya menabung saja tidaklah cukup.

Pasalnya, ada yang namanya inflasi yang harus dipantau dan diikuti perkembangannya. Inflasi menyebabkan nilai uang berubah akibat gejolak perekonomian yang terjadi saat ini.

Secara sederhana inflasi merupakan keadaan yang membuat nilai uang yang dimiliki mengalami penurunan nilainya. Inilah yang menyebabkan sejumlah harga barang maupun jasa terus-menerus mengalami kenaikan.

Salah satu contohnya, di tahun 2010 silam harga mie instan per bungkus kurang lebih Rp1.000. Saat ini, setelah hampir sepuluh tahun berlalu, harganya sudah mencapai Rp2.800an per bungkus. Artinya, pengeluaran untuk satu bungkus mie instan bertambah Rp1.800, kenaikan inilah yang dikenal sebagai inflasi.

Sekarang cukup jelas, bukan? Meskipun uang yang dimiliki bertambah karena menabung dengan rajin, tapi nilainya makin lama makin berkurang. Sehingga apa yang dulu bisa dibeli dengan nilai uang tersebut, tak bisa dibeli lagi saat ini.

Lantas, bagaimana cara yang tepat dalam melawan inflasi? Yuk, simak ulasan berikut ini.

Baca Juga: Bingung Memilih Investasi? Pahami Dulu Bedanya Reksa Dana Syariah dan Konvensional

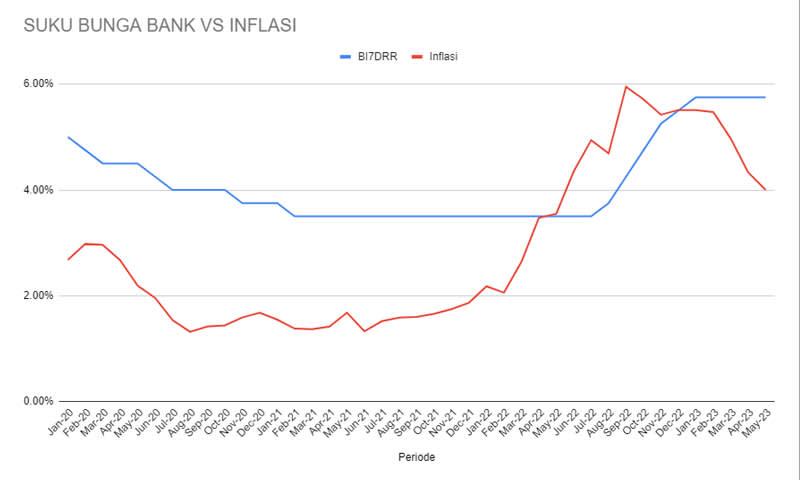

Suku Bunga Bank vs Inflasi

Data Olahan Cermati (Sumber: Bank Indonesia)

BI-7 Day Reverse Repo Rate atau BI7DRR adalah suku bunga acuan yang sudah berlaku sejak 19 Agustus 2016. Suku bunga kebijakan baru ini sekaligus menggantikan BI Rate.

Dapat dilihat pada chart di atas, bahwa di tahun 2023 ini, inflasi Indonesia dalam tren menurun dan suku bunga acuan (BI-7 Day Reverse Repo Rate) cenderung stabil. Namun, suku bunga acuan tersebut sudah jauh meningkat jika dibandingkan dengan tahun-tahun sebelumnya.

Sebagai bank sentral Amerika Serikat, The Fed yang sebelumnya menaikkan suku bunga untuk mengendalikan inflasi mungkin juga akan menghentikan kenaikan suku bunga dan cenderung menurunkannya tahun depan. Latar belakangnya pun sama yaitu inflasi dana yang mengalami tren penurunan.

Hal ini sejalan dengan fakta, di mana ekonomi global mulai pulih setelah melewati pandemi Covid-19.

Cara Cerdas Melawan Inflasi dengan Reksa Dana

Cara Melawan Inflasi dengan Investasi Reksa Dana

Inflasi harus diikuti terus perubahannya, supaya bisa melakukan aksi yang tepat untuk melawannya. Salah satu jawabannya adalah dengan meningkatkan nilai uang yang dimiliki agar bisa melebihi tingkat inflasi melalui investasi.

Memangnya mengapa tak cukup hanya dengan menabung saja?

Sebagai gambaran, berdasarkan data di atas, rata-rata inflasi Indonesia dari tahun 2020 sampai saat ini adalah 2,88%. Sementara itu, rata-rata suku bunga deposito Bank Indonesia dari tahun 2020 sampai saat ini berada di angka 4,15%. Angka tersebut bahkan masih kotor, karena belum dikenakan pajak bunga deposito sebesar 20%.

Sekarang, coba bandingkan jika kamu mulai berinvestasi, misalnya saja di reksa dana pasar uang yang bisa dibilang cukup rendah risiko.

Berdasarkan data Cermati, rata-rata imbal hasil yang diperoleh dari investasi reksa dana pasar uang bisa mencapai angka 4% lebih. Angka tersebut bahkan merupakan hasil return yang sudah dikurangi pajak, sehingga investor sudah terima bersih.

Artinya dengan memilih berinvestasi di reksa dana pasar uang, setidaknya bisa sedikit mengalahkan inflasi. Sebab, uang yang diinvestasikan masih bisa surplus. Dibanding investasi deposito yang masih harus dipotong pajak lagi, bukankah reksa dana pasar uang masih lebih baik?

Baca Juga: Pilihan Reksa Dana yang Bagus untuk Pemula beserta Tips Memulainya

Manfaat Reksa Dana Pasar Uang dan Risikonya

Umumnya, reksa dana pasar uang mampu memberikan potensi imbal hasil investasi yang jauh lebih tinggi dibandingkan deposito maupun tabungan. Berikut ini beberapa manfaat dari berinvestasi di reksa dana pasar uang dan risikonya yang perlu diperhatikan, antara lain:

| Manfaat Reksa Dana Pasar Uang | Risiko Reksa Dana Pasar Uang |

|---|---|

| Pilihan investasi terjangkau, dengan harga mulai dari Rp50.000, semua orang bisa memilih jenis investasi ini. Bukan hanya itu, bahkan ada yang bisa dimulai dari harga Rp10.000 saja. | NAB atau nilai aktiva bersih mengalami penurunan. Hal ini terjadi karena beberapa hal, di antaranya:

|

| Peluang keuntungan yang diperoleh jauh lebih tinggi dibandingkan dengan tabungan maupun deposito. | Risiko likuiditas, sebetulnya reksa dana pasar uang merupakan instrumen dengan likuiditas tinggi dan bisa dicairkan setiap saat dengan mudah. Namun, ketika semua investor ingin mencairkan asetnya, maka pihak manajer investasi atau penerbit unit reksa dana akan kesulitan untuk mencairkan aset tersebut. |

| Pengelolaan dananya lebih profesional, karena dikelola oleh seorang manajer investasi dengan pengalaman dan keahlian yang mumpuni di bidangnya. | Risiko terjadinya wanprestasi, baik dari bank, pihak yang menerbitkan surat berharga, maupun dari manajer investasi. Hal ini mungkin terjadi ketika investor melakukan penarikan dana secara besar-besaran. |

| Waktu lebih efisien, karena tidak harus melakukan analisis investasi maupun administrasi secara detail. Semuanya sudah ditangani pengelola yang ditunjuk, yakni manajer investasi. | Risiko akibat gejolak politik dan ekonomi. Inilah alasannya para investor wajib untuk selalu update dengan setiap perkembangan kondisi politik dan ekonomi. Supaya, bisa lebih mudah dalam memprediksikan perkembangan terkait aset yang telah diinvestasikan. |

| Menjadi opsi diversifikasi investasi yang cerdas, karena dialokasikan pada instrumen investasi dalam berbagai jenis. | Risiko dari faktor lainnya yang tak bisa diprediksi. Seperti misalnya, perubahan peraturan yang terkait dengan instrumen investasi tersebut. |

| Keuntungan dari segi perpajakan, sebab imbal hasil dari investasi reksa dana tidak termasuk objek pajak. Sehingga, investor tidak lagi harus menanggung beban pajak. | - |

| Termasuk investasi yang likuid, artinya bisa sewaktu-waktu dicairkan dengan mudah sesuai hari bursa. | - |

| Lebih transparan, sebab perkembangan NAB maupun data kepemilikannya mudah dimonitor kapan saja. | - |

Deposito vs Reksa Dana

Selain reksa dana pasar uang, kamu juga bisa mencoba berinvestasi di instrumen reksa dana pendapatan tetap yang menjanjikan return atau imbal hasil lebih tinggi. Namun perlu diingat bahwa imbal hasil berbanding lurus dengan risiko. Jadi, pilihlah instrumen investasi sesuai dengan kondisi keuangan dan profil risikomu.

Sebagai perbandingan, berikut Cermati rangkum perbedaan deposito dengan reksa dana pasar uang dan pendapatan tetap.

| Indikator | Deposito | Reksa Dana Pasar Uang | Reksa Dana Pendapatan Tetap |

|---|---|---|---|

| Tingkat Keuntungan (Return/Imbal Hasil) | Rata-rata 2 - 3% per tahun | Rata-rata 4 - 6% per tahun | Rata-rata 6 - 10% per tahun |

| Pengelolaan | Dikelola oleh bank | Dikelola oleh manajer investasi | Dikelola oleh manajer investasi |

| Likuiditas | Dana tidak bisa dicarikan lebih awal dan ada biaya penalti | Dana bisa dicairkan kapan saja paling lambat 7 hari kerja tanpa penalti | Dana bisa dicairkan kapan saja paling lambat 7 hari kerja tanpa penalti |

| Modal Awal | Minimal setoran awal Rp1.000.000,- | Minimal pembelian mulai dari Rp10.000,- | Minimal pembelian mulai dari Rp10.000,- |

| Kerugian | Kerugian ditanggung oleh Lembaga Penjamin Simpanan (LPS) | Kerugian ditanggung oleh investor | Kerugian ditanggung oleh investor |

| Tingkat Risiko | Rendah | Rendah | Menengah |

| Kebijakan Pajak | Dikenakan pajak 20% untuk nilai deposito lebih dari Rp7.500.000,- | Bebas pajak karena bukan objek pajak | Bebas pajak karena bukan objek pajak |

Nah, ketika kamu menanamkan modal yang sama, keuntungan berinvestasi di reksa dana akan lebih maksimal jika dibandingkan dengan menyimpan uang di deposito bank.

Apalagi, pada umumnya, bank akan memberikan bunga yang lebih tinggi jika nilai depositmu besar. Berbeda dengan reksa dana, berapapun modal investasimu, persen return yang diberikan akan tetap sama, tanpa dibedakan.

Rekomendasi Produk Reksa Dana yang Mampu Melawan Inflasi

Berikut rekomendasi produk reksa dana pasar uang dan pendapatan tetap yang mampu melawan inflasi plus imbal hasilnya lebih tinggi dari produk deposito.

| Nama Produk | Manajer Investasi | Jenis Produk | Return 1 Tahun |

|---|---|---|---|

| Cipta Dana Cash | Ciptadana Asset Management | Pasar Uang | 4,31% |

| Sequis Bond Optima | Sequis Aset Manajemen | Pendapatan Tetap | 4,89% |

| TRIM Dana Tetap 2 | Trimegah Asset Management | Pendapatan Tetap | 5,05% |

| Batavia Dana Obligasi Ultima | Batavia Prosperindo Aset Manajemen | Pendapatan Tetap | 5,21% |

| Eastspring Syariah Fixed Income Amanah Kelas A | Eastspring Investments Indonesia | Pendapatan Tetap | 6,16% |

| Trimegah Fixed Income Plan | Trimegah Asset Management | Pendapatan Tetap | 6,34% |

| SAM Sukuk Syariah Sejahtera | Samuel Aset Manajemen | Pendapatan Tetap | 6,44% |

| Principal Income Fund Syariah | Principal Asset Management | Pendapatan Tetap | 6,63% |

| Insight Haji Syariah | Insight Investments Management | Pendapatan Tetap | 7,59% |

| BNI AM Dana Pendapatan Tetap Syariah Ardhani | Bni Asset Management | Pendapatan Tetap | 7,95% |

| Danakita Obligasi Negara | Danakita Investama | Pendapatan Tetap | 8,07% |

| Cipta Bond | Ciptadana Asset Management | Pendapatan Tetap | 8,25% |

| Eastspring IDR Fixed Income Fund Kelas A | Eastspring Investments Indonesia | Pendapatan Tetap | 9,24% |

| Syailendra Fixed Income Fund | Syailendra Capital | Pendapatan Tetap | 9,48% |

| Eastspring Investments IDR High Grade Kelas A | Eastspring Investments Indonesia | Pendapatan Tetap | 10,46% |

| HPAM Government Bond | Henan Putihrai Asset Management | Pendapatan Tetap | 10,56% |

| BNI AM Dana Pendapatan Tetap Nirwasita | Bni Asset Management | Pendapatan Tetap | 12,08% |

Sumber: CAGR 1 Tahun Produk Reksa Dana Cermati.com per 14 Juni 2023

Kalahkan Inflasi dengan Strategi Investasi Cerdas, Bukan Cuma Menabung Saja

Daripada pusing memikirkan inflasi yang terus-menerus naik dari waktu ke waktu, kini saatnya untuk melakukan strategi investasi yang lebih cerdas. Menabung memang baik, tapi agar bisa melawan inflasi tidak cukup dengan sekadar menabung saja.

Perlu aksi yang lebih konkret dan cerdas, sebab inflasi yang terus menghantui setiap saat. Investasi secara cerdas dan rutin akan membantu meningkatkan nilai kekayaan yang dimiliki. Nah, salah satunya dengan memilih instrumen investasi reksa dana pasar uang. Tapi, jangan lupa untuk mempelajari manfaat dan risikonya sebelum memutuskan pilihan, ya. Semoga bermanfaat.

Baca Juga: Ini Pengertian Expense Ratio, Cara Hitung, dan Fungsinya pada Investasi Reksa Dana