Di dalam dunia investasi, memilih instrumen investasi yang tepat menjadi salah satu faktor penting yang menentukan kesuksesan sebuah portofolio investasi. Pemilihan instrumen investasi yang tepat tidak hanya mempengaruhi tingkat risiko, melainkan juga potensi keuntungan yang akan didapatkan. Instrumen investasi yang tepat bisa menghindarkan dari risiko berlebih karena membantu menjaga dana investasi tetap aman, sambil memaksimalkan keuntungan dalam jangka waktu tertentu.

Nah, para Sobat Cermat, di antara berbagai pilihan instrumen investasi yang tersedia sekarang di Indonesia selain reksa dana, salah satu yang cukup populer menawarkan risiko cukup rendah dan keuntungan yang menjanjikan adalah surat berharga (obligasi) atau instrumen pasar uang. Namun di antara beberapa instrumen investasi tersebut ada 1 jenis investasi lagi yang mungkin luput dari radar para investor yaitu Medium Term Note (MTN) atau Surat Jangka Menengah

Tidak ada kode iklan yang tersedia.

Selain menawarkan keuntungan yang menjanjikan, Medium Term Notes (MTN) sebagai jenis surat berharga berbasis hutang yang diterbitkan oleh issuer dengan berbagai potensi keuntungan menarik. Untuk para Sobat Cermat dan investor di luar sana yang belum tahu tentang MTN, berikut pembahasannya di artikel berikut ya.

Apa Itu Medium Term Notes (MTN)?

Investasi dan MTN

Medium Term Notes atau MTN adalah jenis instrumen surat berharga berbasis hutang (bridging finance) yang diterbitkan oleh perusahaan yang membutuhkan pembiayaan selama jangka waktu tertentu. Aset yang dijadikan sebagai jaminan, umumnya berbentuk clean basis yaitu jaminannya bukan aset perusahaan yang telah atau sedang dijadikan jaminan.

Bagi issuer, Medium Term Notes adalah alternatif instrumen untuk memperoleh pinjaman baru atau dana segar dari masyarakat, selain dari Obligasi (Bonds), Go Publik atau melalui pinjaman bank. Pada perusahaan publik, penerbitan MTN biasanya menggunakan jasa Perusahaan Efek sebagai arranger (penyelenggara), juga menggunakan jasa profesi dan lembaga penunjang Pasar Modal lainnya. Misalnya Konsultan Hukum, Akuntan Publik, Notaris, Agen Pemantau (Wali Amanat), Pemeringkat Efek, serta dibentuk dalam sebuah info memo (sejenis prospektus).

Surat berharga MTN yang di jual di Indonesia, biasanya ditawarkan secara terbatas kepada pihak tertentu, tetapi tidak lebih dari 49 pihak serta tidak melebihi jaminan. MTN berbentuk sertifikat yang didalamnya tertera beberapa informasi seperti perjanjian hutang piutang antara issuer dengan investor selama jangka waktu tertentu, berapa nilai pokok, berapa imbal hasilnya, kapan jatuh tempo pengembalian nilai pokok dan lampiran rincian term pembayaran imbal hasil.

Jangka Waktu Medium Term Notes (MTN)

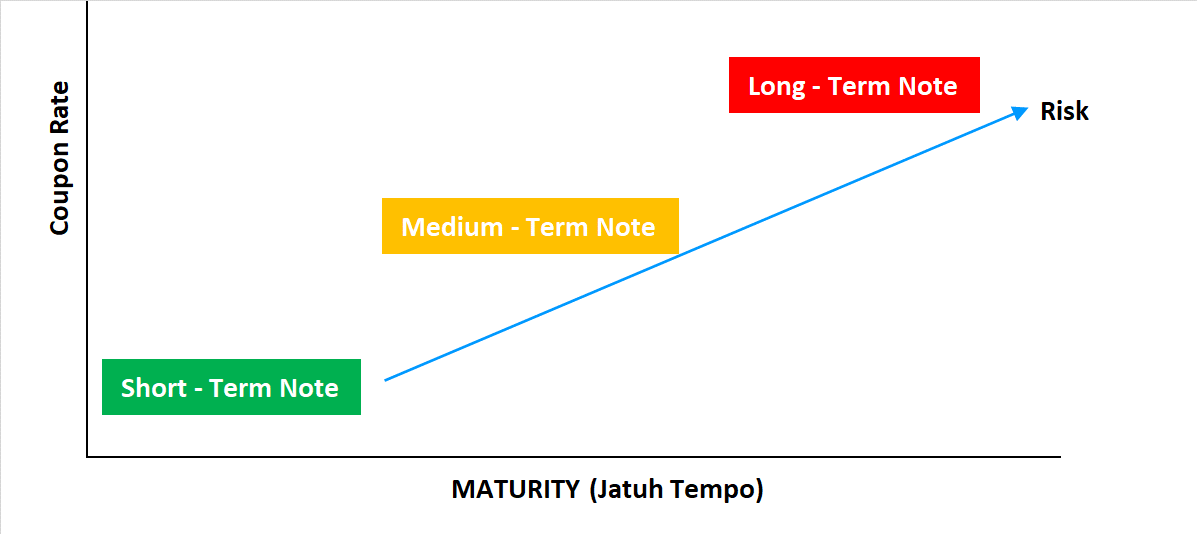

Coupon Rate & Maturity dalam MTN

Untuk pilihan jangka waktu jatuh tempo, sangat fleksibel dan dapat diperpanjang (rollover), misalkan:

- Jangka Sangat Pendek (3 bulan – 12 bulan).

- Jangka Pendek (12 bulan – 36 bulan).

- Jangka Menengah (36 bulan atau lebih).

Batasan minimum investasi berkisar dari 25 juta, ratusan juta ataupun miliaran. Untuk imbal hasil (kupon) menyesuaikan suku bunga acuan Bank Indonesia (BI7DRR) saat itu + bunga premium. Jadi selain berbeda dari nilai atau jumlah investasinya, juga tergantung dari jangka waktu yang dipilih oleh investor, biasanya semakin panjang jangka waktu yang dipilih, imbal hasil (kupon) yang diperoleh investor akan semakin tinggi, tetapi juga disertai dengan tingkat risikonya. Jadi jangan lupa sesuaikan dengan profil risiko ataupun kebutuhan masing-masing investor.

Baca juga: Masih Nabung Aja? Yuk Pahami Dulu Pengertian, Konsep, Manfaat, dan Jenis Investasi

Manfaat dan Kelebihan Investasi Melalui Medium Term Notes (MTN)

Seperti yang disinggung sedikit di awal, keberadaan MTN ini ada di antara deposito dan obligasi. Bisa dibilang mirip deposito karena beberapa faktor seperti:

- Jangka waktu jatuh tempo yang fleksibel.

- Nilai investasi serta suku bunga (imbal hasil atau kupon) yang bisa menyesuaikan.

- Saat jatuh tempo otomatis investasi atau nilai pokok dikembalikan.

- Dapat di rollover, tetapi mungkin akan berbeda suku bunga atau imbal hasil atau kupon nya.

Sedangkan MTN mirip dengan obligasi (bonds) karena bisa untuk investasi jangka panjang. Perbedaanya MTN tidak memiliki nilai atau harga yang bisa diperjualbelikan di pasar atau antar investor. Jadi jika investor ingin mencairkan MTN sebelum jatuh tempo, bisa melalui issuer atau via agen penjual (arranger), tetapi ada penalti karena pencairan sebelum jatuh tempo. Biasanya MTN ini dapat dibeli melalui Asset Management, sekuritas atau pihak yang menjadi agen penjual atau arranger dari issuer MTN.

Manfaat dan Keuntungan Investasi MTN bagi Investor

- Setiap Investor bebas memilih dan membeli MTN sesuai dengan tenor (jatuh tempo) yang ditawarkan, mulai dari jangka sangat pendek (kurang dari setahun) hingga jangka menengah (jatuh tempo tiga hingga sepuluh tahun). Hal ini juga bisa menyesuaikan dengan panjang total waktu yang diperkirakan akan dipegang oleh investor (time horizon investasi) yang dibutuhkan investor, kebutuhan income rutin bulanan dan profil risiko investor.

- Investor juga dapat berinvestasi dengan nilai pokok yang berbeda, sesuai dengan kebutuhan atau tingkat risikonya, sehingga otomatis besaran suku bunga (imbal hasilnya) menyesuaikan tanggal jatuh tempo dan nilai investasinya.

- Imbal hasil atau bunga atau kupon yang didapat lebih tinggi dari deposito tertinggi, dibayarkan pada setiap term yang disepakati di awal. Pada saat jatuh tempo, Investor akan mendapatkan pengembalian investasi (nilai pokok) + imbal hasil terakhir dari issuer.

Contoh:

Rapat Dewan Gubernur (RDG) Bank Indonesia pada 15-16 Maret 2023 memutuskan untuk mempertahankan BI 7-Day Reverse Repo Rate (BI7DRR) sebesar 5,75%, suku bunga Deposit Facility sebesar 5,00%, dan suku bunga Lending Facility sebesar 6,50%.

PT XYZ issued MTN tanggal 1 April 2023, berkelanjutan sampai dengan 31 Maret 2033, maka ilustrasi imbal hasilnya sebagai berikut:

| Nilai Investasi | Term Period (Jangka Waktu) | |||

|---|---|---|---|---|

| From (Mulai/Batas Minimum) | To (Sampai/Batas Maksimum) | 3 - 6 Bulan | 12 Bulan | 18 Bulan |

| Rp250.000.000,- | Rp1.000.000.000,- | 4% | 7% | 10% |

| Rp1.000.000.001,- | Rp5.000.000.000,- | 6% | 9% | 12% |

| di atas Rp5.000.000.001,- | 8% | 11% | 14% | |

Manfaat dan Keuntungan Investasi MTN bagi Issuer

- MTN sebagai salah satu alternatif sumber bridging finance (pembiayaan jangka pendek), berbentuk surat hutang dengan jangka waktu menengah, tanpa melalui penawaran umum.

- MTN dapat memberi modal kerja yang yang diperlukan issuer untuk pengembangan usaha, sehingga arus kas perusahaan jadi lebih konsisten.

- Memberi Imbal hasil (kupon) dengan suku bunga mengambang (floating), menyesuaikan kondisi (proyeksi) BI7DRR terbaru + bunga premium. Bunga memang berbeda pada saat beli atau rollover, tetapi fix rate sampai jatuh tempo.

- Issuer menawarkan MTN dengan atau tanpa opsi call, Issuer dapat sewaktu-waktu mengembalikan dana investor apabila suku bunga tidak kondusif, dan menjual MTN kepada investor baru atau yang ingin rollover dengan tingkat bunga lebih rendah dari sebelumnya (disesuaikan dengan kondisi terbaru).

- Proses MTN di Indonesia lebih mudah karena laporan keuangannya bisa menggunakan yang tanpa proses audit.

- Biaya proses penerbitan instrument MTN jauh lebih kecil dari proses kredit di perbankan atau surat utang lainnya.

- Issuer bisa terus menawarkan MTN ini secara berkelanjutan tanpa harus melaui proses legal terus-menerus ke regulator terkait.

Issuer (pihak) yang menerbitkan MTN di Indonesia, sebaiknya:

- Melaporkan dokumen penerbitan MTN ke OJK, hanya melaporkan, tetapi tidak memerlukan pernyataan efektif.

- Mendaftarkan MTN yang diterbitkan, ke PT. Kustodian Sentral Efek Indonesia atau KSEI.Pendaftaran ke KSEI ini diperlukan sehingga investor akan merasa lebih aman dalam berinvestasi, karena nama MTN benar ada terdaftar di KSEI apabila dicek.

- Mendapatkan pemeringkatan atau rating, minimal dari PT Pemeringkat Efek Indonesia (Pefindo), PT Fitch Rating Indonesia atau Moody’s. Hal ini sering ditanyakan oleh masyarakat atau calon investor, baik perorangan ataupun institusi dalam menilai risiko gagal bayar issuer. Tetapi, untuk mendapatkan rating, produk Efek Bersifat Utang Medium Term Note minimal harus berusia 3 tahun, atau issuernya sudah memiliki kondisi yang dinilai bagus selama ini.

- Semakin bagus rating yang didapatkan, biasanya semakin kecil kuponnya. Namun, secara umum, karena proses penawaran dan karakteristiknya yang lebih terbatas, MTN biasanya menawarkan bunga yang lebih besar dibandingkan obligasi.

Risiko Investasi Medium Term Notes (MTN)

Risiko investasi

Risiko Investasi dalam instrumen investasi Medium Term Notes (MTN):

- Karena Medium Term Notes (MTN) tidak wajib dicatatkan di Bursa Efek, menjadikan MTN relatif kurang likuid dan jarang dikenal masyarakat luas.

- Ada kemungkinan risiko terjadi gagal bayar dari pihak issuer.

- Tidak dijamin oleh Lembaga Penjaminan Simpanan (LPS), karena bukan produk perbankan.

- Tidak harus memiliki rating seperti obligasi.

- Jika di rating biasanya berada 1 notch di bawah obligasi seniornya (issuer yang sama), karena MTN biasanya memberi imbal hasil yang lebih tinggi dibanding obligasi senior.

- Jika perusahaan memiliki aset dalam bentuk gedung yang sudah dijaminkan ke bank, maka ketika terjadi gagal bayar, hasil penjualan dari gedung tersebut tidak dapat dibayarkan kepada pemegang obligasi atau MTN.

- Posisi pemegang MTN berada di bawah pemegang obligasi senior, tetapi di atas pemegang saham, ketika issuer terpaksa di likuidasi.

Beberapa risiko gagal bayar yang pernah terjadi selama ini pada jenis investasi MTN, membuat OJK akhirnya pada tanggal 29 November 2019 mengeluarkan Peraturan No. 30/POJK.04/2019 tentang Penerbitan Efek Bersifat Utang dan/atau Sukuk yang dilakukan tanpa melalui Penawaran Umum (EBUS). Dengan adanya aturan ini, efektif 1 Juni 2020, proses penerbitan dan pemasaran EBUS atau Surat utang jangka menengah (MTN) di Indonesia menjadi lebih ketat karena ada kriteria tertentu yang harus dipenuhi dan diawasi oleh OJK serta upaya preventif dan represif dalam melindungi kepentingan issuer dan investor MTN khususnya apabila terjadi gagal bayar.

Regulasi Terkait Investasi Medium Term Notes (MTN)

Regulasi OJK MTN

Pada Peraturan No. 30/POJK.04/2019, bab III, pasal 6 mengatur beberapa hal terkait issuer atau pihak yang bisa menerbitkan dan membeli kembali EBUS atau MTN, yaitu:

- Emiten atau Perusahaan Publik.

- Lembaga supranasional, atau

- Badan usaha atau badan hukum di Indonesia selain pihak sebagaimana dimaksud dalam poin pertama.

- Kontrak investasi kolektif (KIK) yang dapat menerbitkan Efek bersifat utang dan/atau Sukuk sesuai dengan ketentuan peraturan perundang-undangan di sektor pasar modal.

Selain itu, dalam Bab II, Pasal 3 juga diatur sejumlah kriteria bagi penerbitan EBUS yang tanpa melalui penawaran umum, yaitu:

- Memiliki jatuh tempo lebih dari 1 (satu) tahun, yang nilai penerbitannya paling sedikit Rp1.000.000.000,00 (satu miliar rupiah) atau kurang dari Rp1.000.000.000,00 (satu miliar Rupiah) yang penerbitannya dilakukan beberapa kali sehingga dalam jangka waktu 1 (satu) tahun mencapai nilai paling sedikit Rp1.000.000.000,00 (satu miliar Rupiah); atau

- Memiliki jatuh tempo tidak lebih dari 1 (satu) tahun, yang tidak diawasi oleh otoritas lain, yang nilai penerbitannya paling sedikit Rp1.000.000.000,00 (satu miliar Rupiah) atau kurang dari Rp1.000.000.000,00 (satu miliar Rupiah) yang penerbitannya dilakukan beberapa kali sehingga dalam jangka waktu 1 (satu) tahun mencapai nilai paling sedikit Rp1.000.000.000,00 (satu miliar Rupiah).

Ketentuan lain yang disebutkan dalam aturan ini (Bab II, pasal 4, ayat (1)), yaitu:

- Diterbitkan dalam bentuk tanpa warkat dan disimpan dalam penitipan kolektif di lembaga penyimpanan dan penyelesaian; diperingkat atau dijamin/ditanggung dengan jaminan/penanggungan senilai paling sedikit 100% (seratus persen) dari nilai nominal EBUS Tanpa Penawaran Umum, jika diterbitkan oleh pihak selain Emiten atau Perusahaan Publik;.

- hanya dapat dibeli kembali setelah 1 (satu) tahun dari tanggal penerbitan atau tanggal distribusi EBUS Tanpa Penawaran Umum; dan satuan pemindahbukuan EBUS Tanpa Penawaran Umum paling sedikit Rp25.000.000,00 (dua puluh lima juta rupiah) atau kelipatannya, dan jumlah pemegang EBUS Tanpa Penawaran Umum di Indonesia tidak lebih dari 49 (empat puluh sembilan) pihak.

Baca Juga: Money Management dalam Investasi Reksa Dana

Fakta Produk Medium Term Notes (MTN) yang Tersedia di Indonesia

Ada lebih dari 175 produk MTN yang terdaftar di website resmi KSEI (https://www.ksei.co.id/services/registered-securities/medium-term-notes), antara lain:

- MTN dan MTN Syariah ijarah PT. Telekomunikasi Indonesia (Persero) Tbk., senilai 1.5 Triliun rupiah, untuk pengembangan jaringan akses dan backbone untuk pembangunan jaringan broadband fiber to the home (FTTH).

- MTN PT Asuransi Jiwasraya, senilai 500 miliar rupiah dengan kupon 11.25% per tahun, untuk melunasi kewajiban dari perusahaan tersebut.

- MTN VI tahun 2018 PT Indah Kiat Pulp & Paper Tbk (INKP), seri A senilai 900 miliar rupiah, untuk jangka waktu 2 tahun dengan imbal hasil 10.15% per tahun. Dan seri B senilai 200 miliar rupiah untuk jangka waktu 3 tahun dengan tingkat imbal hasil 10.25%. dana yang dikumpulkan digunakan untuk modal kerja, belanja modal dan refinancing utang perseroan.

- MTN I tahun 2018 sebesar 100 miliar rupiah dengan jangka waktu 5 tahun dan imbal hasil 8% per tahun. Dana yang diperoleh dari investor digunakan untuk modal kerja dan pengembangan usaha.

Beberapa tahun terakhir, untuk kebutuhan dana pensiun para investor maupun para Manajer Investasi, membeli instrument Medium Term Notes (MTN) untuk mengisi portfolionya, karena suku bunga yang ditawarkan cukup menarik. Bedanya, jika instrumen tersebut untuk mengisi reksa dana pendapatan tetap, atau pasar uang (jangka sangat pendek), harus tetap dalam batas wajar dan mengikuti kaidah atau aturan OJK, yaitu tidak lebih boleh dari 10% dana kelolaan atau Asset Under Management (AUM). Tetapi jika pembeli MTN tersebut adalah reksa dana terproteksi, maka boleh maksimal sampai 100% AUM reksa dana terproteksi tersebut.

Sehingga bila investor tidak mau membeli MTN secara langsung ke agen penjual (arranger) atau issuer karena nilai pokok investasi yang tinggi, maka investor dapat membeli via reksa dana dengan nilai yang lebih kecil.

Tata Cara Pendaftaran Medium Term Notes (MTN) di KSEI dapat dilihat dan diunduh di sini (https://www.ksei.co.id/services/securities-registrations/medium-term-notes).

Baca Juga: Pahami Surat Utang Negara Sebelum Mulai Berinvestasi

Cara Berinvestasi Medium Term Notes (MTN) dengan Tepat untuk Mendulang Keuntungan yang Tinggi

Sebagai instrumen investasi yang cukup populer untuk mendiversifikasi portofolio investasi. Berikut adalah langkah-langkah umum untuk melakukan investasi dalam MTN:

-

Pemahaman Risiko: Sebelum berinvestasi dalam MTN, penting untuk memahami risiko yang terkait dengan instrumen ini. Risiko gagal bayar pernah terjadi pada jenis instrumen investasi MTN, sehingga penting untuk memahami risiko ini dan bagaimana Otoritas Jasa Keuangan (OJK) mengatur MTN.

-

Melalui Reksa Dana: Jika nilai pokok investasi MTN terlalu tinggi, investor dapat membeli MTN melalui reksa dana dengan nilai yang lebih kecil. Hal ini memungkinkan investor untuk berpartisipasi dalam investasi MTN meskipun dengan nilai investasi yang lebih terjangkau.

-

Pendaftaran MTN di KSEI: Tata cara pendaftaran Medium Term Notes (MTN) di KSEI dapat dilihat dan diunduh di situs web KSEI.

-

Pemilihan Jangka Waktu: MTN dapat dipilih untuk jangka waktu pendek dengan risiko yang tergolong rendah namun tingkat pengembaliannya lebih tinggi, atau untuk jangka waktu panjang yang mirip dengan obligasi.

-

Kriteria Investasi: Pastikan untuk memahami kriteria investasi MTN, termasuk suku bunga yang ditawarkan, kriteria penerbitan, dan pengawasan oleh OJK.

- Konsultasi dengan Ahli Keuangan: Sebelum melakukan investasi dalam MTN, disarankan untuk berkonsultasi dengan ahli keuangan atau perencana keuangan untuk memastikan bahwa investasi tersebut sesuai dengan tujuan keuangan dan profil risiko kamu.

Medium Term Notes (MTN) Sebagai Alternatif Investasi yang Menarik

Nah setelah memahami penjelasan tentang MTN di atas, rasanya untuk para Sobat Cermat dan kamu para investor bisa mulai melirik investasi MTN sebagai alternatif investasi yang menarik nih. Menawarkan tingkat keuntungan yang kompetitif dan risiko yang cukup rendah, MTN bisa kamu jadikan pilihan instrumen investasi yang baik untuk jangka menengah. Ingat untuk selalu pilih instrumen investasi terbaik sesuai dengan profil risiko dan tujuan investasi kamu ya, semoga bermanfaat!